Temps de lecture : 4min.

L’assurance vie est une bon placement pour organiser sa succession. Fiscalement, elle peut se montrer intéressante. Il est possible de gratifier son conjoint, ses enfants, des amis ou parents éloignés… mais attention à ne pas nuire aux intérêts des héritiers.

Quand son âge avance, le titulaire pense bien sûr à préparer sa retraite, mais aussi à transmettre son capital, un acte important dans le cadre d’une bonne entente familiale.

Avec son conjoint, ce sont ses enfants qu’il va vraisemblablement privilégier, peut-être certains plus que d’autres si leur situation l’exige (ce que permet l’assurance vie), avec, en plus, autre bel atout : une fiscalité successorale très avantageuse.

L’assuré peut aussi dispenser ses faveurs à des amis ou parents éloignés, mais sans pour autant pouvoir nuire aux intérêts des héritiers légitimes.

Avantager sa famille

| Chaque enfant bénéficiera au total d’un abattement de 252.500 euros.

Les règles de succession sont précises, impossible d’y déroger.

Dans le cas d’une famille de trois enfants, le conjoint survivant va ainsi recevoir automatiquement le quart de la succession du défunt, les enfants s’en partageant les trois quarts à parts égales.

La solution la plus pratique pour l’assuré qui veut rompre cet équilibre en avantageant l’un de ses héritiers, par exemple un enfant, est de le désigner comme bénéficiaire de tout ou partie du contrat. Les autres n’auront rien à dire puisque la transmission du capital se fait hors succession.

Cela dit, égalitaire ou non, la transmission d’un capital à ses enfants via l’assurance vie présente un autre intérêt, sur le plan fiscal.

En effet, tout enfant a droit à un abattement de 100.000 euros sur l’héritage reçu.

C’est beaucoup. Mais comme l’assurance vie procure à son tour un autre abattement, de 152.500 euros, la franchise fiscale va totaliser 252.500 euros.

Un assuré peut également décider de favoriser son conjoint en le désignant comme bénéficiaire. Mais il n’y aura pas de bonus fiscal à la clé, et pour une bonne raison : le conjoint survivant ne paie aucuns droits de succession.

Gratifier des proches

| Grâce à l’assurance vie, ils échapperont à des taxes allant de 35 à 60%

Relativement élevés pour les enfants, les abattements successoraux sont nettement moins intéressants pour les autres proches : à peine 16.000 euros entre frères et sœurs, moins de 8.000 euros pour les neveux et nièces, moins de 1.600 euros pour un concubin ou un ami…

Sans parler des droits à payer qui, au-delà de ces abattements, varient selon les cas entre 35 et 60% des capitaux recueillis.

Autant dire que les abattements supplémentaires liés à l’assurance vie (152.500 euros) sont alors les bienvenus. Encore faut-il, là aussi, rester dans les limites du raisonnable afin de ne pas léser ses héritiers directs.

Autre précaution à prendre par l’assuré lorsqu’il désigne un bénéficiaire ne faisant pas partie de son entourage connu : l’identifier clairement (nom, prénom, date de naissance…), de quoi éviter toute confusion au moment du versement du capital.

Primes exagérées

| Les héritiers risquent d’exiger que le contrat soit réintégré dans la succession..

La loi indique que le capital figurant sur une assurance vie ne fait pas partie de la succession du souscripteur.

Afin que celui-ci ne puisse utiliser cette particularité pour déshériter ses proches, les primes versées sur le contrat ne doivent pas être «manifestement exagérées» par rapport à ses capacités financières et la valeur de son patrimoine.

Sinon, ses héritiers peuvent demander au juge l’annulation de la clause bénéficiaire, donc la réintégration totale du contrat dans la succession.

Les tribunaux jugent au cas par cas, et le montant placé n’est pas le seul critère pris en compte (lire le paragraphe suivant), mais ils ont déjà accédé aux requêtes d’enfants quand plus de 35% du patrimoine du parent avaient été investis à leur détriment dans une assurance vie.

Ou lorsqu’un assuré y avait logé plus de 50% de ses revenus annuels.

Reste un moyen simple pour éviter les ennuis : respecter strictement la part d’héritage à laquelle ont forcément droit ses héritiers (50% de ses biens avec un enfant, 66% avec deux enfants, 75% avec trois enfants ou plus).

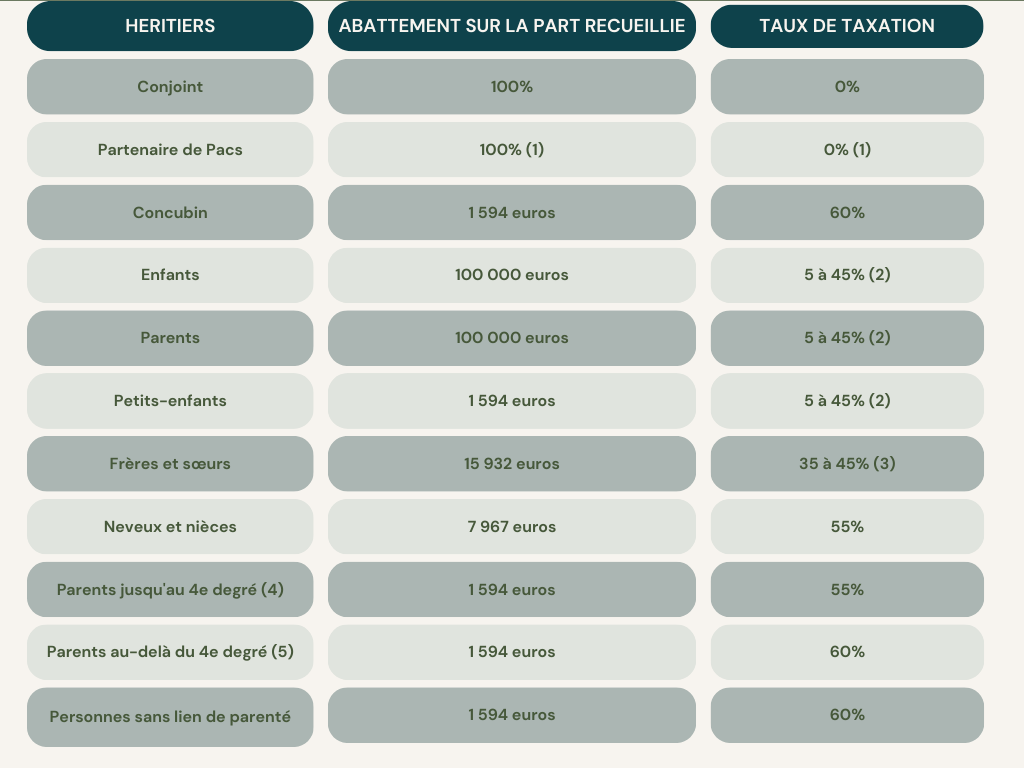

Barème officiel des abattements applicables et des droits de succession à payer par les héritiers

Hormis le conjoint et le partenaire de Pacs, qui ne paient aucuns droits de succession, seuls les enfants et les parents bénéficient d’un abattement fiscal conséquent (100.000 euros chacun) sur l’héritage reçu.

Recourir à l’assurance vie pour gratifier d’autres membres de la famille, comme les frères et les sœurs, les petits-enfants ou les neveux et nièces, s’avère donc le plus souvent indispensable : ils auront chacun droit à 152.500 euros d’abattement fiscal supplémentaire. Et éviteront ainsi des taxes prohibitives (jusqu’à 60%).

(1) A condition de lui transmettre des biens, sinon le pacsé, qui n’est pas un héritier légal, ne recevra rien. (2) Entre 15.932 et 552.324 euros de biens transmis (cas le plus usuel), le taux de taxation est de 20%. (3) 35% jusqu’à 24.430 euros de biens transmis, 45% au-delà. (4) Oncles, tantes, cousins germains, petits-neveux… (5) Arrière petits- neveux, arrière-cousins…

L’assurance vie en chiffres

– https://www.capital.fr

– https://acpr.banque-france.fr

L’avis de l’expert

Il est souvent surnommé le « couteau Suisse » dans la gestion de patrimoine.

C’est un outil puissant qui, en effet, permet d’organiser sa succession.

Il nous a souvent permis de faire réaliser d’importantes économies sur les droits de succession et de respecter les souhaits de transmission de nos clients.

Il faut cependant savoir l’utiliser à bon escient dans sa stratégie patrimoniale.

Il est donc important de projeter son impact dans le temps et de pouvoir comparer les différents organismes proposant cette solution. »

Nous contacter

Contactez JH Conseils pour bénéficier de conseils personnalisés pour vos assurances, placements et gestion de votre patrimoine.